据大象君了解,第十八届发审委2021年第116次工作会议以及科创板上市委2021年第78次审议会议公告于10月28日召开,共审核4家拟IPO企业,3家获经过,1家暂缓。

4过3!刘德华代言,“木门三杰”之一IPO成功过会

据大象君了解,第十八届发审委2021年第116次工作会议以及科创板上市委2021年第78次审议会议公告于10月28日召开,共审核4家拟IPO企业,3家获经过,1家暂缓。

梦天家居(首发)获经过

梦天家居集团股份有限公司要紧从事木门、墙板、柜类等定制化木质家具的设计、研发、生产和销售,为客户提供家居的整体空间解决方案。

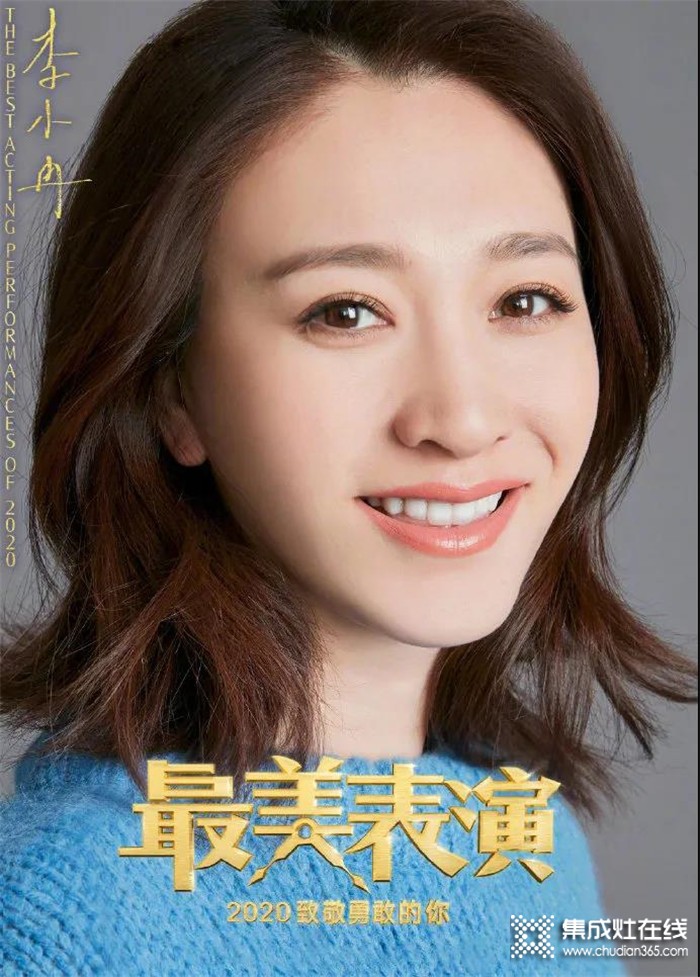

刘德华代言

多年来,公司“梦天”商标被认定为“****商标”,“梦天”品牌拥有较高的美誉度,在消费者心底拥有着广泛的知名度和认可度。2015 年开始,公司签约刘德华先生为品牌代言人,“高档装修,用梦天木门”、“梦天木作、高端定制、即装即住”等品牌宣传深入人心。

“木门三杰”

目前,国内木门市场三分天下,江山欧派、TATA木门、梦天家居呈现三足鼎立状态。其中,江山欧派已登陆资本市场,TATA木门暂未上市,梦天家居目前已过会。

IPO保荐机构为民生证券,发行人会计师为天健,律师为德恒。

本次发行前公司总股本为16,600万股,公司公开辟行的股份数量不低于公司发行后股份总数的25%,且不超过5,536万股。

1、控股股东及实际操纵人

发行人的控股股东为梦天控股,持有发行人本次发行前 75%的股份。

公司的实际操纵人为余静渊、范小珍夫妇。

2、报告期业绩事情

2017年-2020年1-6月,公司营业收入分别为14.82亿元、13.45亿元、13.48亿元和3.73亿元,净利润分别为6889.96万元、9424.08万元、1.88亿元和1785.51万元。

3、拟募资9.80亿元,用于5大项目

此次IPO拟募资9.80亿元,用于年产37万套平板门、9万套个性化定制柜技改项目、智能化仓储中心建设项目、品牌渠道建设项目、信息化建设项目、补充流淌资金。

4、企业关注点

公司本着“敬天爱人、知行合一”、“思利他”的梦天经营哲学,秉承“打造一流家居企业,共建共赢生态圈”为企业愿景,以“为客户装修好一具家”为使命,以现代企业理念为导向,努力使公司进展成为“最受欢迎的家居行业领导者”、“基业长青的百年企业”。

梦金园(首发)暂缓

梦金园黄金珠宝集团股份有限公司要紧从事“梦金园”品牌黄金珠宝首饰的设计研发、生产加工、批发零售及品牌加盟业务,产品以高纯度黄金首饰为主,兼营钻宝玉石镶嵌、K 金、铂金等饰品。公司是行业内少数涵盖设计、生产加工、零售各产业链的大型黄金珠宝集团企业之一,黄金加工能力突出,年黄金加工量居全国前列。

IPO保荐机构为中泰证券,发行人会计师为永拓,律师为德和衡。

公司公开辟行的新股不超过7,496.67万股,且占发行后公司总股本的比例不低于 25%。

1、控股股东及实际操纵人

王忠善和张秀芹夫妇分别各自直截了当持有梦金园6,000.00万股,合计直截了当持有梦金园 12,000.00万股。此外,王忠善经过金梦合伙操纵梦金园2,200.00万股,张秀芹经过金园合伙和金隆合伙合计操纵梦金园1,800.00万股。所以,王忠善和张秀芹夫妇合计操纵梦金园16,000.00万股,占比71.14%。上述两位自然人为公司的控股股东,公司实际操纵人为王忠善、 张秀芹、王国鑫(王忠善、张秀芹夫妇之子)、王娜(王忠善、张秀芹夫妇之女),合计操纵梦金园20,000.00万股,占比88.93%,报告期内未发生变化。

2、报告期业绩事情

2018年-2020年,公司营业收入分别为140.67亿元、140.89亿元和117.82亿元,净利润分别为2.00亿元、1.76亿元和1.52亿元。

3、拟募资10.91亿元,用于3大项目

此次IPO拟募资10.91亿元,用于黄金珠宝首饰智能创造中心项目、营销网络建设、研发设计中心项目。

4、企业关注点

通过多年进展,公司已在黄金珠宝首饰领域占领一定的市场份额并建立起良好的品牌形象,基于目前的生产实力、运营水平、产品设计等优势,结合外部环境,公司将坚持以“专注于黄金珠宝产业进展,为消费者奉献物超所值的产品及服务”为使命,更好的服务好消费者,不断开拓新的市场空间,丰富和完善产品种类,提升公司治理能力,不断创新,充分发挥自身的竞争优势,实现收益的不断增长,为消费者提供高品质的黄金珠宝首饰产品,以“真纯的品质、真情的设计、真值的服务”打造全产业链的世界级黄金珠宝品牌,接着书写中国黄金珠宝行业的辉煌篇章。

英集芯(首发)获经过

深圳英集芯科技股份有限公司是一家专注于高性能、高品质数模混合芯片设计公司,主营业务为电源治理芯片、快充协议芯片的研发和销售。英集芯持续推出高性价比的智能数模混合芯片,提供的电源治理芯片和快充协议芯片广泛应用于挪移电源、快充电源适配器、无线充电器、车载充电器、TWS 耳机充电仓等产品。

IPO保荐机构为华泰联合证券,发行人会计师为容诚,律师为康达。

本公司发行前总股本为 37,800 万元,本次拟向社会公众公开辟行不超过4,200万股,全部为新股发行,本次发行原股东不公开辟售股份。本次公开辟行股份占发行后总股本的比例不低于10%。

1、控股股东及实际操纵人

发行人无控股股东;实际操纵人黄洪伟直截了当持有公司 455.94 万股股份(占发行前总股本的 1.21%),并经过珠海英集、珠海英芯、成都英集芯企管三家职员持股平台间接操纵发行人 12,580.29 万股股份(占发行前总股本的 33.28%),合计操纵公司 34.49%的股权。

2、报告期业绩事情

2018年-2021年1-6月,公司营业收入分别为2.17亿元、3.48亿元、3.89亿元和3.56亿元,净利润分别为2735.86万元、1601.75万元、6206.02万元和3727.96万元。

3、拟募资4.01亿元,用于3大项目

此次IPO拟募资4.01亿元,用于电源治理芯片开辟和产业化项目、快充芯片开辟和产业化项目、补充流淌资金项目。

4、企业关注点

将来英集芯将基于在消费电子领域的优势市场地位,以行业前沿技术和客户需求为导向,发挥自身在电源治理芯片和快充协议芯片领域的研发及设计优势,持续推出具有市场竞争力的芯片及配套解决方案,进一步提升产品的品牌知名度,不断拓展应用领域及下游客户覆盖范围,致力于成为国际一流的数模混合芯片设计公司。

唯捷创芯(首发)获经过

唯捷创芯(天津)电子技术股份有限公司主营业务为射频前端芯片的研发、设计和销售,要紧产品为射频功率放大器模组,此外,还包括部分射频开关芯片、Wi-Fi 射频前端模组及接收端模组产品。

IPO保荐机构为中信建投证券,发行人会计师为中兴华,律师为信达。

发行人本次公开辟行股份不低于4,008万股,公司股东不公开辟售股份,公开辟行的新股占本次发行后总股本的比例不低于10.02%。

1、控股股东及实际操纵人

截至本招股讲明书签署日,公司无控股股东。

公司的实际操纵人为荣秀媚与孙亦军。

2、报告期业绩事情

2018年-2021年1-6月,公司营业收入分别为2.84亿元、5.81亿元、18.10亿元和17.02亿元,净利润分别为-3,385.88万元、-2,999.41万元、-7,772.91万元和425.86万元。

3、拟募资24.87亿元,用于3大项目

此次IPO拟募资24.87亿元,用于集成电路生产测试项目、研发中心建设项目、补充流淌资金项目。

4、企业关注点

公司自设立以来,始终专注于射频领域,经过多年的技术积存、经验沉淀和人才培养,在产品端追求极致性能,在客户端聚焦客户需求,在市场端不断拓展应用场景。公司的愿景是做一流的产品,成为世界级的射频集成电路企业。

(图文来源:大象IPO,侵删)

X